令和6年度個人町県民税の定額減税について

対象

令和6年度分の個人町県民税に係る、納税義務者本人の合計所得金額が1,805万円以下(給与収入2,000万円以下)の方

※1非課税の方や個人町県民税均等割・森林環境税(国税)のみの課税者の方は対象となりません。

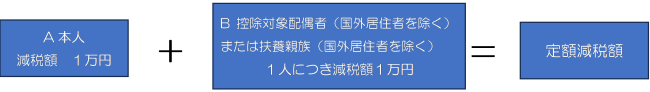

定額減税額

納税者本人の定額減税額は下記の合計額です。令和6年度個人町県民税の税額控除後の所得割から控除されますが、定額減税額が所得割額を超える場合は所得割額が限度額となります。

【例】本人、控除対象配偶者、扶養の子2人の場合

1万円(本人)+3人×1万円=4万円

※2控除対象配偶者を除く同一生計配偶者(国外居住者を除く)については、令和7年度の個人町県民税所得割額から1万円控除されます。たとえば、本人の所得が1,000万円超であり、合計所得金額が48万円以下の同一生計配偶者がいる場合は令和7年度対応となります。

定額減税の実施方法

納付方法によって異なります。なお、定額減税の対象とならない方(※1参照)は昨年までと変わりありません。

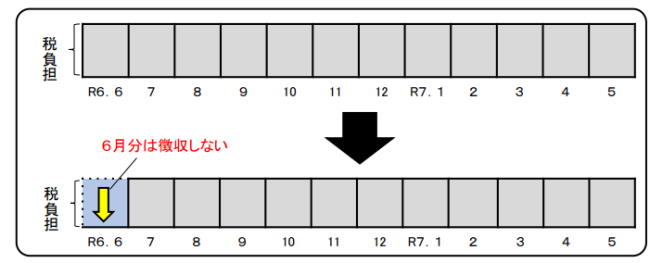

特別徴収(給与天引き)の方

定額減税の額を控除した後の個人町県民税および森林環境税の額を令和6年7月から令和7年5月までの11回に分けて給与から天引きします。

イメージ

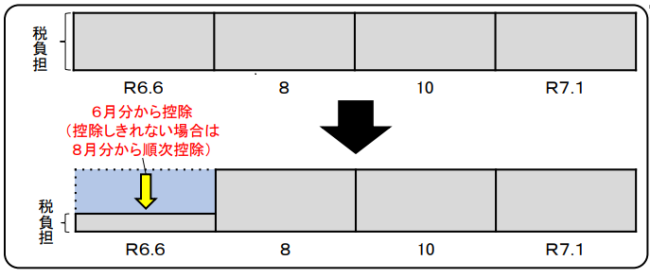

普通徴収(納付書や口座振替)の方

第1期分(令和6年6月分)の納付額から定額減税額に相当する金額を控除し、その差額分を納付します。また、第1期分で控除しきれない場合は、第2期分(令和6年8月分)以降の納付額から順次控除されます。

イメージ

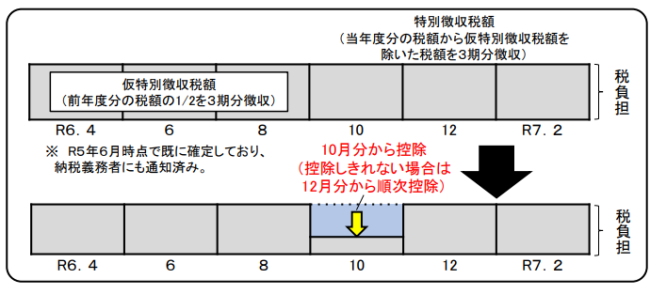

公的年金における特別徴収(年金天引き)の方

令和6年10月分の年金天引き分から定額減税額に相当する金額を控除し、差額分が天引きされます。また10月分から控除しきれない場合は、12月分以降で順次控除されます。

イメージ

注意事項

下記の算定の基礎となる令和6年度分の所得割額は定額減税前の所得割額で計算を行います。

- 公的年金における特別徴収の翌年度仮徴収税額(令和7年4月・6月・8月)

令和7年度個人町県民税の定額減税について

対象

令和7年度分の個人町県民税に係る、納税義務者本人の合計所得金額が1,000万円超1,805万円以下で生計を一にする配偶者(前年の合計所得金額が48万円以下の方で国外居住者を除く)を有する方

定額減税額

令和7年度個人町県民税所得割額から1万円が控除されます。

ただし、減税額が個人町県民税所得割額を上回る場合は、所得割額が減税の限度額となります。

定額減税の実施方法

納付方法にかかわらず、定額減税後の年税額を納期(徴収月)に分割して納付することとなります。

注意事項

下記の算定の基礎となる令和7年度分の所得割額は定額減税前の所得割額で計算を行います。